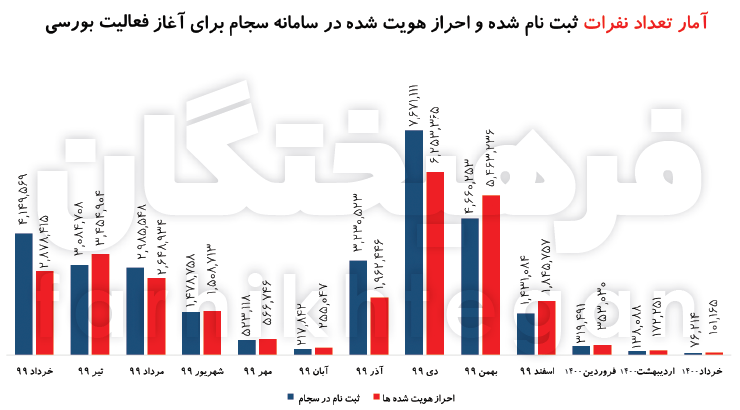

به گزارش گروه رسانههای دیگر خبرگزاری آنا، آخرین اطلاعات ارائه شده از سازمان بورس، نشان میدهد روند بیسابقه ورود افراد به بازار سهام قطع شده است. این اطلاعات نشان میدهد که در خرداد 99 چیزی در حدود 76 هزار نفر برای ورود به بورس در سامانه سجام ثبتنام کردهاند که حاکی از افت 7 میلیونی در مقایسه با 7 میلیون و 500 هزار نفری است که در دیماه سال گذشته در سامانه سجام ثبتنام کردهاند. بنابراین اعتماد مردم به بورس از دست رفته و حتی رشدهای اخیر بورس نیز آنها را مجاب به بازگشت نکرده است.

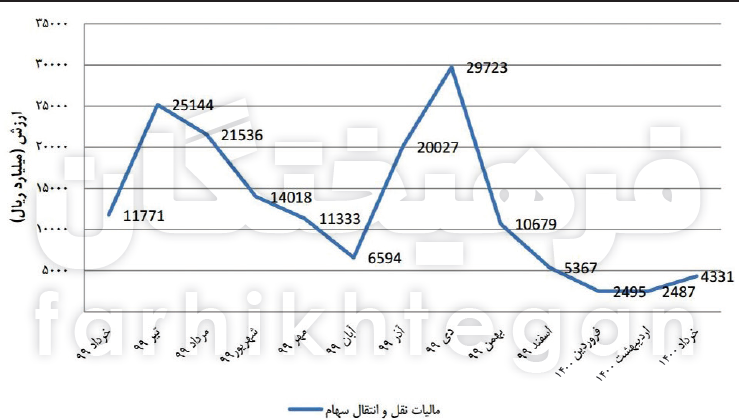

در شرایط فعلی مالیات دولت نیز در سه ماهه ابتدایی سال 1400 حدود 73 درصد در مقایسه با مدت مشابه سال گذشته کاهش پیدا کرده که از قبل نیز قابل انتظار بوده است. در این گزارش سعی شده علاوهبر بررسی شرایط فعلی، راهکارهایی به دولت آینده برای مدیریت صحیحتر بورس داده شود و همچنین تجریهای مشابهی در کشور ژاپن مرور شود.

بازگشت شاخص بورس به ارتفاع 1.3 میلیون واحد

در جریان دادوستدهای دیروز بازار سرمایه بیش از 7میلیارد و 593 میلیون سهم و حقتقدم به ارزشی بالغ بر 5هزار و 879 میلیارد تومان در بیش از 917هزار نوبت مورد دادوستد قرار گرفت و شاخص بورس با رشد 19هزار و 77 واحدی در ارتفاع یکمیلیون و 304 هزار و 332 واحد قرار گرفت.

بیشترین اثر مثبت بر دماسنج بازار سهام در روز جاری به نام نمادهای معاملاتی شرکتهای فولاد مبارکه اصفهان، معدنی و صنعتی گلگهر و گسترش نفت و گاز پارسیان شد و در مقابل شرکتهای سرمایهگذاری سهام عدالت استان کرمانشاه، گروه دارویی برکت و بورس اوراق بهادار تهران با افت خود مانع افزایش بیشتر نماگر بازار سهام شدند. شاخصهای اصلی بازار سرمایه هم روز مثبتی را پشتسر گذاشتند؛ بهطوری که شاخص قیمت(وزنی ــ ارزشی) 4870 واحد، کل(هموزن) 3049 واحد، قیمت(هموزن) 1942واحد، آزاد شناور 20244 واحد و شاخصهای بازار اول و دوم به ترتیب 19729 و 19003 واحد رشد کردند.

براساس این گزارش، در بازارهای فرابورس ایران هم با معامله 2 میلیارد و 481 میلیون ورقه بهارزش 27هزار و 646 میلیارد تومان در 473هزار نوبت، شاخص فرابورس(آیفکس) 262واحد رشد کرد و در ارتفاع 18هزار و 881 واحد قرار گرفت. در این بازار بیشترین اثر مثبت بر شاخص فرابورس به نام نمادهای معاملاتی پتروشیمی مارون، سنگآهن گهر زمین و پتروشیمی زاگرس شد و در مقابل شرکتهای سرمایهگذاری صبا تامین، تولید نیروی برق دماوند و مدیریت انرژی تابان هور بیشترین اثر منفی را بر این شاخص به نام خود ثبت کردند.

چالشهای اجتماعی بورس

بورس ایران چه بهلحاظ سختافزاری و چه به لحاظ نرمافزاری پختگی لازم را حتی در ماههای اخیر نیز نداشته است. مهمتر از اینها اما خلأ سیاستگذاری مناسب است که بازار سرمایه را در طول یک سال اخیر دچار فرازوفرودهای متفاوت کرده است. بسیاری از کارشناسان نوک پیکان چنین قائلهای را بهسوی مردم میگیرند و معتقدند که حتی با وجود اشتباههای دولت و سیاستگذار، این خود مردم بودند که نباید ندانسته وارد آن میشدند، اما چنین تحلیلی درست نیست؛ چراکه بسیاری از مردم در روزهایی که در بیرون از بازار بورس، با تورم روبهرو هستند و در داخل بازار آتش سودهای فضایی را داغ میبینند، راهی غیر از ورود به آن ندارند. تشویقها و سخنان انگیزشی هیاتدولت هم درمورد بورس تکههای این پازل را تکمیل میکرد.

با همه اینها چه انتظاری از مردم میرود که منافع کوتاهمدت و سودهای آنچنانی را کنار گذاشته و منطقی و بلندمدت به بازار بورس نگاه کنند. این درحالی است که استفاده کلان از بازار سرمایه، ایجاد شرایط برای رشد پایدار آن و... همگی از وظایف دولت و سیاستگذار است. آثار منفی نوسانات شاخص بورس برای دولت و اقتصاد کشور بسی فراتر از منافع کوتاهمدت اقتصادی و ضررهای سرمایهگذاران است. مساله اصلی از دست دادن سرمایه اجتماعی در بازار سهام و از بین رفتن اعتماد عمومی به سیاستگذار است که درنهایت منجر به محروم شدن بازار سرمایه از منابع بالقوه سطح جامعه است.

بهعنوان مثال، برخی از دوستان و آشنایان که در سالهای دورتر هر یک بهنحوی، بخشی از سرمایه خود را در بورس از دست دادهاند(مانند سقوط سال 92)، نهتنها هیچگاه تمایلی به بازگشت به آن نداشته، بلکه هریک افراد دیگری را نیز سفارش به عدمسرمایهگذاری در آن میکنند؛ یا مثلا رصد نظرات مردم درمورد بازار نشان میدهد که عموم آنها به هیچگونه تحلیل تکنیکال، بنیادی و ارزشی از سهامها و کلیت بازار اعتقاد نداشته و مشخصا دست دولت و حقوقیها را در بالا و پایان رفتن قیمتها دخیل میدانند.

بنابراین سیاستهای دولت منجر شد که بازار سرمایه برای مدت مدیدی محروم از منابع و پساندازهای مردم بماند تا پس از یک دوره طولانی رکود مجددا با پیدایش شرایط مشابه آنچه گفته شد، سیل نقدینگی ناپایدار بهسمت بازار سرمایه سرازیر و قصه قدیمی تکرار شود. گواه این مساله مطرح شده نیز کاهش صددرصدی ورود کدهای حقیقی(افراد احراز هویت شده) به بازار بورس کشور طی 6 ماه اخیر تا پایان خرداد ماه 99 است.

ورود افراد به بورس قطع شده است

آخرین اطلاعات ارائه شده از سازمان بورس، نشان میدهد روند بیسابقه ورود افراد به بازار سهام قطع شده است. این اطلاعات نشان میدهد که در خرداد 99 چیزی در حدود 76 هزار نفر برای ورود به بورس در سامانه سجام ثبتنام کردهاند که حاکی از افت 7 میلیونی در مقایسه با 7 میلیون و 500 هزار نفری است که در دیماه سال گذشته در سامانه سجام ثبتنام کردهاند. این میزان از ثبتنام افراد در سامانه سجام که اولین قدم برای ورود به بازار سهام نیز هست، در هیچ ماهی چه در سال جاری و چه در سال گذشته مشاهده نشده است. بنابراین سهام عدالت و لزوم ثبتنام افراد در سامانه سجام برای معامله آن میتواند اصلیترین دلیل همین مقدار اندک ورود افراد به بورس باشد. البته روند صعودی نسبی بازار و دیگر دلایلی که قبلتر هم گفته شد در داغ شدن مجدد بورس بیتاثیر نبوده است.

آمارها همچنین نشان میدهند در آذرماه مردم عجلهای برای احراز هویت و فعال شدن کدهای معاملاتی خود نداشتهاند؛ چراکه تعداد نفرات احراز هویت شده در این ماه با کاهش 6 میلیون و 152 هزار نفری در مقایسه با دیماه 1399، به حدود 101 هزار نفر رسیده است. کل تعداد نفرات احراز هویت شده در خرداد ماه تنها 101 هزار نفر بوده است. این رقم از اعداد بیسابقه افت ورود به بازار سهام است. همانطور که گفته شد این کاهش چشمگیر ورود به بازار سهام میتواند به نااطمینانیهای موجود در اقتصاد ایران و بازار بورس و همچنین عدم اعتماد مردم به بازار برگردد.

کاهش 73 درصدی درآمد مالیاتی دولت از بورس

انتشار رسمی عملکرد درآمدهای مالیاتی دولت در 3 ماهه ابتدایی سال 1400 ابعاد جالبی از کسب درآمد مالیاتی دولت از محل رونق بورس را نشان میدهد، بهطوریکه درآمد مالیاتی دولت از محل نقلوانتقال سهام در 3ماهه ابتدایی سال جاری در حدود 930 میلیارد تومان بوده است که افت 73 درصدی را در مقایسه با مدت مشابه سال قبل نشان میدهد. کل درآمد مالیاتی دولت از محل نقلوانتقال سهام در سه ماهه ابتدایی 99 حدود 3هزار و 500 میلیارد تومان بوده که نسبت به سال 98 بالغ بر 500 درصد رشد کرده است.

همه اینها نشان میدهد دولت برای تحقق مالیات 230 هزار میلیارد تومانی خود در بودجه 1400 که وزنه سنگینی را به مالیات از بازار سهام اختصاص داده باید تجدیدنظر کند. صرفنظر ازمجموع مالیات دریافتی دولت از بازار سهام، بررسی ماهانه آن نیز نکاتی را بههمراه داشته است.

بررسیها نشان میدهد که ارزش معاملات با اندکی رشد به 4هزار و 500 میلیارد تومان رسیده است، این جهش اندک معاملات ناشی از ورود افراد جدید، اخبار منفی از مذاکرات وین و افزایش قیمت دلار و... بوده است. از سوی دیگر بررسی کدهای معاملاتی فعال در بازار سهام که موتور نقدینگی بازار نیز محسوب میشوند، نشان میدهد تعداد کدهای حقیقی فعال در بازار سرمایه در خردادماه بدون تغییر در مقایسه با اردیبهشتماه در حدود 36 میلیون نفر مانده است.

دولت آینده برای بورس چه کند؟

پس از سقوط بورس، دولت فعلی که مهمترین مقصر چنین فرازوفرودی است، به میدان آمد و برنامههای حمایتی متعددی جهت بازگشت آرامش به بازار سرمایه تصویب کرد اما درنهایت نتواست ضررهای سرمایهگذاران را جبران کند. این مساله یکی از چالشهای اقتصادی دولت آینده که چیزی به استقرار آن نمانده نیز است و حتی در شعارهای رئیسجمهور منتخب صحبتهای زیادی از احیا و توجه به بازار سرمایه زده شده است.

بنابر اتفاقات افتاده در مورد کاهش ورود افراد به بورس، پایین بودن ارزش معاملات و تعداد آن در مقایسه با مدت مشابه سال گذشته، احیای بورس و بازگشت اعتماد عمومی به آن کار سختی است. برای آنکه بتوان بورس را به محلی پایدار برای سرمایهگذاری مردم و بازاری باثبات برای کمک به اهداف دولتها تبدیل کرد، دولت بعدی باید 8 مورد ذیل را اساسنامه خود در مواجهه با بازار سرمایه قرار دهد:

1. درس گرفتن از تاریخ در بین سیاستگذاران باب نیست، اما اکیدا توصیه میشود در دولت بعدی پژوهشی در مورد بازار سرمایه در حدفاصل سالهای 98 و 99 انجام شود و از هر آنچه در این مدت به بازار آسیب رسانده است، دوری شود، 2. قطع حمایتهای تصنعی از بازار و تکرار نشدن سیگنالهایی ازسوی مقامات مانند؛ «همه بازارها ریسک دارند» و «مردم پولهایشان را به بازار بورس بسپارند.»

اینگونه حمایتها که بهطور قطع ازطریق مداخلات مستقیمی مانند تقویت شرکتهای حقوقی برای خرید سهام و وامدهی به شرکتهای بانکی برای خرید سهام انجام میشود، نهایتا تاثیری موقتی داشته که با تخلیه تورمی در همه اقتصاد روبهرو خواهد بود، 3. قیمتگذاری کالاهایی مثل خودرو، فولاد، سیمان و... (مانند تفاوت قیمت خودرو در کارخانه و بازار) که بهوضوح به محلی برای ایجاد رانت و سود برای عدهای خاص تبدیل شده است.

عدم قیمتگذاری این کالاها منجربه کشف قیمت واقعی آنها در بازار خواهد شد و ظرف مدت کوتاهی قیمت سهام شرکتهای تولیدکننده و مربوطه به این کالاها را به قیمت واقعی نزدیک خواهد کرد. 4. استفاده از ابزارهای پولی، مالی و مالیاتی(بهجای مداخله) برای کنترل انتظارات تورمی، انباشت نقدینگی و معاملات دلالی در بازارهای دارایی، 5. هرچند سازمان بورس با قوانینی مثل لغو خرید و فروشهای روزانه در بازار به جان نقدشوندگی بازار افتاده، اما بازار سهام در وضعیت فعلی به افزایش نقدینگی از مکانیسمهایی مثل حذف دامنه نوسانات نیازمند است.

بنابراین مدیران بورسی و شورایعالی بورس بهجای مداخلات گسترده برای رشد موقتی بازار بهدنبال ایفای نقش داوری خود بوده و بهجای حضور در زمین بازی سعی بر آمادهسازی آن داشته باشند، 6. دولت مشاوران اقتصادی و همچنین بورسی خود را بهجای انتخاب از بین سیگنالفروشان و افراد ذینفع در بازار سهام، از بین کارشناسانی بیابد که تصوری کلانتر و همچنین بلندمدتتر از اقتصاد کشور داشته و خود ذینفع بازارهای گوناگون و تصمیمات مختلف نیستند، 7. بهنظر دولت بعدی با هر گرایش فکری باید از عواقب دخالتهای دولت قبلی در روند طبیعی بازار درس گرفته و بهجای خلق قوانینی که درنهایت موجب گمراهی سهامداران و سرمایهگذاران میشود، به فکر بهبود فضای شفاف اطلاعاتی و آموزشهای لازم جهت کاهش عدمتقارن اطلاعاتی باشد.

در این راستا یکی از وظایف دولت و سازمان بورس درقبال بازار سرمایه این است که اطلاعاتی را که در دست افراد خاصی است و بیشتر در سرمایهگذاریهای سازمانی مورد استفاده قرار میگیرد با افشای اطلاعات برای همگان بهسمت سرمایهگذاران فردی ببرد و با ایجاد یک شفافیت بالا در بازار موجب ارتقای دید سرمایهگذاران درجهت پاسخگویی سریع به تحولات بازار شود، 8. یکی از مشکلات عمده بازار سهام و از دلایل غیررقابتی و کمعمق بودن آن نسبت سهامداران حقیقی و حقوقی و فعالیتهای خرید و فروش نامتوازن است. یکی دیگر از وظایف دولت بعدی درقبال بازار سرمایه، ایجاد قوانینی در حمایت از سهامداران خرد و محدود کردن اقدامات انحصاری، غیرشفاف و سوداگرانه سهامداران حقوقی است که این کار با تشکیل «مجمع سهامداران حقیقی» انجام خواهد شد. تشکیل چنین مجمعی باید بتواند سهامداران حقیقی را در شورایعالی بورس دارای کرسی و حق رای کند.

رهیافتی از تجربه ژاپن در گذر از بحران مالی

ورشکستگی شرکت لیمن برادرز در سپتامبر 2009 میلادی، نشان از شروع گسترش بحران مالی در ژاپن نیز داشت. درحالی که بین سالهای 2005 تا 2010 میلادی، حساب سرمایه و حساب مالی، ژاپن همیشه منفی بود، کسری بودجه ژاپن به 22.039 میلیارد ین در سال 2007 میلادی افزایش یافت و در سال 2009 میلادی نیز همچنان بالا باقی ماند. نتایج این بحران علاوهبر خروج جریانات نقدینگی کوتاهمدت، موجب شد سرمایهگذاران خارجی به فروشندگان اصلی در بازار سهام ژاپن تبدیل شوند. بهویژه صندوقهای پوشش ریسک که با محدودیتهای نقدینگی برای تامین مالی مواجه شده بودند شروع به فروش سهام کردند.

وجود سرمایهگذاران خارجی در بازارهای مالی ژاپن یک امر حیاتی بود؛ چراکه ارزش بازاری سهام هلدینگهای خارجی در ژاپن، 20 درصد ارزش کل بازار سهام ژاپن بود و سرمایهگذاران خارجی حدود دوسوم گردش مالی بازار سهام ژاپن را تشکیل میدادند. درنتیجه خروج سرمایهگذاران خارجی از بازار سهام و تغییرات سرمایهای بینالمللی، بورس سهام ژاپن کاملا تحتتاثیر قرار گرفت بهطوری که شاخص سهام نیکی که در اواسط سال 2007 میلادی بیش از 18 هزار واحد بود به حدود 7 هزار واحد در ماه مارس سال 2009 میلادی سقوط کرد و به این ترتیب بورس سهام ژاپن در مدت 20 ماه نزدیک به 61 درصد کاهش یافت.

بانک مرکزی ژاپن در سپتامبر سال 2008 میلادی برای توسعه بازارهای مالی واکنش نشان داد و بهعنوان بخشی از واکنش جهانی، محرکهای پولی وسیعی را برای مهار بحران ارائه کرد. همچنین بانک مرکزی ژاپن در چندین مرحله، چارچوب سیاستهای پولی خود را نیز تعدیل کرد. هدف از این اقدامات، اطمینان از ثبات در بازارهای مالی و تسهیل تامین مالی شرکتی بود. بلافاصله پس از ورشکستگی شرکت لیمن برادرز، بانک مرکزی ژاپن، بهمنظور اطمینان از ثبات بازار مالی، با بانک فدرال رزرو آمریکا توافقنامه نقدینگی ارزی دوجانبه یا امکان معاوضه امضا کرد.

این توافقنامه اجازه میداد بانک مرکزی ژاپن با وثیقه قرار دادن داراییهای داخلی خود، از بانک فدرال رزرو آمریکا دلار قرض بگیرد و آن را به موسسات مالی داخلی قرض دهد. این اولین بار بود که بانک مرکزی ژاپن از داراییهای داخلی بهعنوان وثیقه برای دریافت اعتبارات دلار آمریکا استفاده میکرد. علاوهبر این بانک مرکزی ژاپن بهمنظور بهبود ثبات بازار سهام و ارزیابی تحولات بازار، در 14 اکتبر سال 2008 میلادی تصمیم گرفت فروش سهام خریداری شده از موسسات مالی در بورس اوراق بهادار را بهحالت تعلیق درآورد و در 3 فوریه سال 2009 میلادی، بانک مرکزی ژاپن تصمیم به از سرگیری خرید سهام خریداری شده توسط موسسات مالی کرد.

درنهایت ژاپن بهدلیل ساختار سرمایهای مناسب تا مدتی از بحران مالی نسبتا مصون ماند ولی درنهایت با گسترش بحران، تدابیر و اقدامات بیشتری از سوی مقامات اقتصادی ژاپن برای تقویت نهادهای مالی و جلوگیری از ورشکستگی احتمالی انجام گرفت. درنتیجه این اقدامات بود که روند نزولی شاخصهای بازار سهام ژاپن متوقف شده و پس از طی مدتی کوتاه، مجددا به مدار رشد بازگشت.