محورهای کلیدی در تنظیم قانون مالیات بر مجموع درآمد

گزارش گروه پژوهش خبرگزاری علم و فناوری آنا، مالیات بر مجموع درآمد یکی از اصلاحهای ضروری در اقتصاد ایران است که میتواند منافع بسیاری در عادلانه شدن، ساده و بهینه شدن مالیات ستانی از اشخاص حقیقی باشد. باتوجه به اینکه در ایران تاکنون برخلاف بسیاری از کشورها مالیات بر مجموع درآمد وجود نداشته، ضروری است بررسی شود که در طراحی الگوی مالیات بر مجموع درآمد سیاستگذار باید به چه محورها و مؤلفه هایی در طراحی توجه کند تا عدالت و کارایی اقتصادی در حد مطلوبی تحقق یابد. اهم محورهای طراحی عبارت است از: انتخاب الگوی مالیات ستانی، تعریف مؤدی (واحد) مالیاتی، تعریف و محاسبه درآمد، تنظیم نرخ های مالیاتی، تعیین مخارج مالیاتی، ارتباط مالیات بر مجموع درآمد با سایر مالیات ها و نظام رفاهی، تمکین و مدیریت مالیاتی در نظام مالیات بر مجموع درآمد و طراحی فرایند اصلاح.

* مالیات بر مجموع درآمد

مرکز پژوهشهای مجلس شورای اسلامی در گزارشی با عنوان «مالیات بر مجموع درآمد (۴): محورهای کلیدی در تنظیم قانون مالیات بر مجموع درآمد» بیان میکند که مالیات بر مجموع درآمد یکی از مهمترین اجزای نظام مالیاتی کشورهای توسعه یافتهاست. اگرچه تحقق این نوع از مالیاتها در کشورهای در حال توسعه بهدلایل گوناگون از جمله وابستگی اقتصاد به کمکهای خارجی و منابعطبیعی، ضعف نهادی، ظرفیت اداری ضعیف برای مقابله با فرار مالیاتی، روحیه مالیاتی ضعیف مؤدیان، عدم شفافیت و بزرگ بودن بخش غیررسمی اقتصاد، با دشواریهایی روبهروست، اما امروزه بسیاری از کشورهای در حال توسعه نیز نظام مالیاتهای مستقیم خود را با محوریت مالیات بر مجموع درآمد اصلاحکردهاند. در این گزارش به بررسی مهمترین محورهای کلیدی در طراحی نظام مالیات بر مجموع درآمد پرداخته شدهاست. بهعبارتدیگر مسئله پژوهش این است که در طراحی مالیات بر مجموع درآمد، چه محورهایی وجود دارد و باید به چه نکاتی توجه کرد.

* مهمترین معیارهایی که در اصلاح و بازطراحی نظام مالیاتی

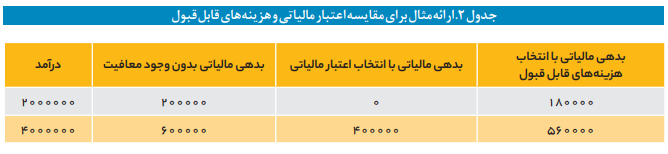

در این گزارش آمده است که مهمترین معیارهایی که در اصلاح و بازطراحی نظام مالیاتی مورد توجه قرار گرفته شامل افزایش سادگی، کاهش هزینههای اجرایی، یکپارچهسازی نظام مالیاتی و رفاهی و نیز توجه به خنثایی و تصاعدی بودن نظام مالیاتی بوده است. بهطورکلی قانونگذار در طراحی این نظام مالیاتی باید محورهایی را مورد توجه قرار دارد؛ انتخاب الگوی مالیاتستانی (شامل الگوهای فراگیر، دوگانه، هموار)، تعریف مؤدی (واحد) مالیاتی (شامل فرد، خانوار، ترکیبی)، تعریف و محاسبه درآمد (تعیین پایههای مالیاتی و نحوه محاسبه آن بهخصوص درآمدهای کار و سرمایه)، تنظیم نرخهای مالیاتی (شامل نرخهای هموار یا تصاعدی)، تعیین مخارج مالیاتی (شامل تعیین نحوه و میزان بخشودگیها، هزینههای قابل قبول و اعتبار مالیاتی)، ارتباط مالیات بر مجموع درآمد با سایر مالیاتها و نظام رفاهی (یارانهها)، تمکین و مدیریت مالیاتی در نظام مالیات بر مجموع درآمد (شامل شیوه اظهارنامه، شیوه اخذ اطلاعات مؤدیان، وظایف مؤدیان، وظایف سازمان امور مالیاتی، وظایف اشخاص ثالث، قابل فهم بودن و انطباق قوانین) و طراحی فرایند اصلاح.

این گزارش مطرح میکند که در ایران کاهش درآمدهای نفتی و نیاز به شناسایی پایههای جدید مالیاتی، افزایش ضریب جینی و نیاز به اصلاح نظام بازتوزیع درآمد، و... ضرورت اصلاح نظام مالیاتهای مستقیم با محوریت نظام مالیات بر مجموع درآمد را دوچندان کرده است. ملاحظات و ویژگیهای خاص هر نظام اقتصادی، تأثیر به سزایی در به نتیجه رسیدن اصلاحات مالیاتی دارد.

این گزارش تأکید میکند که از جمله ملاحظاتی که میتواند در اصلاح نظام مالیاتی در ایران اثرگذار باشد، نواقص پیشینی از جمله وجود طیف گستردهای از فعالیتهای غیررسمی، عدم شکلگیری بازارهای رقابتی و نیز عدم تقارن اطلاعات، نوسانات زیاد متغیرهای کلان اقتصادی، عدم وجود نظام رفاهی یکپارچه و فاصله طبقاتی است. در پایان باید به این نکته توجه کرد که طراحی نظام مالیاتی و ابعاد فنی آن وابسته به هدفگذاری و انتظارات سیاستگذاران اقتصادی از کارکردهای مطلوب نظام مالیاتی است؛ لذا توصیه میشود ضمن اصلاح قانون مالیاتهای مستقیم، بهنحوی به محورها و مؤلفههای طراحی مالیات بر مجموع درآمد توجه شود که معیارهای عدالت و کارایی اقتصادی بهصورت حداکثری محقق شود.

متن کامل گزارش را اینجا بخوانید.

انتهای پیام/