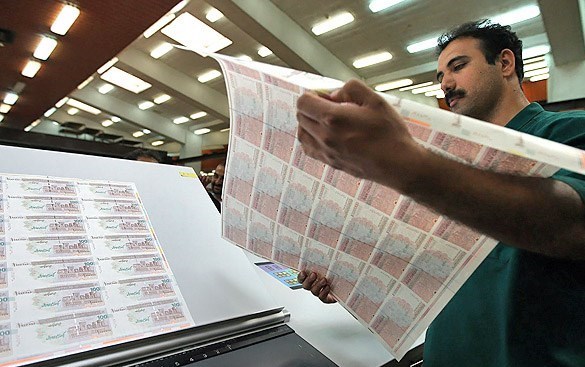

نیمه پنهان چاپ پول

به گزارش گروه رسانههای دیگر خبرگزاری آنا، در کمتر از یک هفته به انتخابات ریاستجمهوری 1400 تنش لفظی میان رییس کل سابق بانک مرکزی و وزیر اقتصاد که یکی از مسوولیت خود عزل شد و دیگری که همچنان مانده بر سر ریزش شاخصها در بازار سرمایه و البته چاپ پول برای جبران کسری بودجه بالا گرفته است. تیر 99 آغاز جدل میان مجموعه اقتصادی دولت و بانک مرکزی بود؛ تورم ماهانه به 6 درصد رسید که انتقادات فراوانی را به بدنه دولت وارد کرد.

منتقدین بر این باور بودند در شرایط سختی که تحریمها به کشور تحمیل و از سوی دیگرکرونا کسبوکارهای زیادی را در معرض خطر قرار داده و افرادی را نیز بیکار کرده، افزایش تورم به هر دلیلی، مشکلات معیشتی مردم را دو چندان میکند. البته که در آن روزها رییس سازمان برنامه و بودجه مقصر گرانیها را نه استقراض از بانک مرکزی که نوسانات نرخ ارز به عنوان لنگر اسمی تورم میدانست.

اگرچه افزایش تورم ماهانه در شهریور و مهر سال گذشته و به دلیل ورود دلار به کانالهای 31 و 32 هزار تومان حتی به عددهای بالاتر از 6 درصد نیز رسید و این رویه تا آبان ادامه داشت. اما گفتههای همتی در فروردین سال جاری مبنی بر استقراض از بانک مرکزی برای جبران بخشی از بودجه سالهای 98 و 99 نشان داد که تورم نه به دلیل نرخ ارز که به دلیل استقراض دولت از بانک مرکزی افزایش یافته است.

صحت این گزاره در آخرین گزارش بانک مرکزی از نماگرهای اقتصادی نیز وجود دارد؛ جایی که بدهی دولت به بانک مرکزی از سال 95 تا 98 افزایشی 180 درصدی و از سال 98 تا آذر 99 نیز جهشی حدود 46 درصدی داشته است. گزارشهای بانک مرکزی نشان میدهد در 15 سال اخیر تنها در 3 سال نرخ رشد بدهی دولت به نظام بانکی تکرقمی بوده و در 5 سال نیز نرخ رشد بدهی دولت به بانک مرکزی بیش از 20 درصد گزارش شده که نشان از وابستگی بودجهای به بانک مرکزی است.

از سوی دیگر در این بازه زمانی پایه پولی نیز افزایش زیادی داشته و از 27 هزار و 900 میلیارد تومان در سال 85 به بیش از 455 هزار میلیارد تومان در سال گذشته رسید؛ جهشی 1530 درصدی. در این بازه تحریمهای شدیدی بر اقتصاد کشور اعمال شد که یکی از دیگری سختتر بوده و مهمترین منبع درآمدزایی دولت؛ نفت را هدف قرار داده بود. بنابراین پر بیراه نیست اگر افزایش تورم در شرایط تحریمی را ناشی از بدهی بخش دولتی به نظام بانکی بدانیم.

استقراض معنا ندارد ؟

تورم اعلامی مرکز آمار در تیر سال 99 نقطه آغاز تنش میان بدنه اقتصادی دولت، بانک مرکزی و سازمان برنامه بودجه بود. در این ماه تورم ماهانه جهشی 4.4 داشت و به 6.4 درصد رسید.

اما شرایط زمانی خطرناکتر شد که کمی پس از انتشارگزارش تورم، ایوب فرامرزی، معاون اقتصادی و محاسبات این مرکز در توضیح افزایش تورم گفته بود:«قیمت ۴۷۵ کالا باتوجه به نرخ تورم با سرعت متوسط ۲۶ درصد در حال صعود است که این عدد ما را در لیست ۴ کشور پرتورم جهان قرار میدهد.» هر چند در آن زمان نوبخت افزایش نرخ ارز را به عنوان لنگر اسمی تورم، مهمترین عامل برای این جهش عنوان کرد اما همتی در پستی اینستاگرامی دلیل این تورم را افزایش پایه پولی دانست که البته به دلیل استقراض از بانک مرکزی صورت گرفته بود.

هر چند جدل میان دو رییس سازمان برنامه و بودجه و بانک مرکزی ادامه داشت و هرکدام تقصیر تورم و کوچک شدن سفره مردم را به گردن سیاستهای نهاد متبوع طرف مقابل میانداختند اما افزایش تورم ماهانه در مهر و آبان نیز تکرار شد اما شدیدتر. به گونهای که نرخ تورم ماهانه 7 درصدی در آبان بیشترین نرخ از آبان 98 بود. خیز مجدد انتقادها به سوی مردان اقتصادی دولت شروع شد اما در نهایت صحبتهای همتی در فروردین سال جاری نشان داد که دولت برای جبران بخشی از بودجه خود در سالهای 98 و 99 از بانک مرکزی استقراض کرده که همین امر باعث افزایش تورم شده است.

البته که این بار وزیر اقتصاد نیز به این صحبتها واکنش نشان داد و در فروردین ماه گفته بود:«دولت یک ریال برای اجرای بودجه سال گذشته از بانک مرکزی استقراض نکرده و بانک مرکزی تنها برای ایفای تعهدات برخی از اجزای بودجه، ارز را خریداری کرده و در مقابل، پول تزریق کرده است.» با وجود اینکه تاکنون نوبخت و دژپسند زیر بار استقراض از بانک مرکزی نرفتهاند اما آمارها چیز دیگری را نشان میدهد که باید برای آن توجیه مناسبی وجود داشته باشد.

مقصر همه مشکلات بانک مرکزی است؟

همتی پس از عزلش از بانک مرکزی نیز از صحبتهای گذشته خود مبنی بر استقراض از بانک مرکزی برای جبران بخشی از بودجه در سالهای 98 و 99 دفاع کرد. اگرچه دژپسند که در فروردین صحبتهای همتی مبنی بر استقراض را رد کرده بود، هفته جاری مقصر افت شاخص بورس را نیز به گردن سیاستهای پولی و تغییر در نرخ بهره بین بانکی انداخت.

البته مقایسه آنچه بانک مرکزی از بدهی بخش دولتی به سیستم بانکی همچنین نقدینگی منتشر میکند،گویای چیز دیگری است. بر این اساس و با استناد به اعداد و ارقامی که بانک مرکزی در قالب گزارش بخش پولی منتشر میکند، در یک بازه 15 ساله و از سال 84 تا پایان سال گذشته، بدهی دولت به نظام بانکی افزایش چشمگیری داشته هر چند سهم بدهی بخش دولت به بانکها بسیار بیشتر از بدهی بخش دولت به بانک مرکزی است اما سهم بدهی تعیینکننده وضعیت فعلی نیست و هرچه از بانک مرکزی در قالب پول پرقدرت استقراض شود، در نهایت به افزایش تورم میانجامد. در سال 84 کل بدهی دولت به نظام بانکی 25 هزار و 621 میلیارد تومان بود که افزایشی 8.7 درصدی نسبت به سال 84 داشت.

در این سال بدهی دولت به بانک مرکزی نیز 13 هزار و 143 میلیارد تومان برآورد شده بود. این در حالی است که در پایان سال 99 کل بدهی بخش دولتی به نظام بانکی به بیش از 528 هزار میلیارد تومان رسید؛ افزایشی 1963 درصدی. روند افزایشی بدهی دولت به سیستم بانکی در شرایطی که اقتصاد تحریمها را نیز تجربه میکرد، شدیدتر شد. به نظر میرسد فارغ از سیاستهای نحوه بودجهریزی هر کجا تحریم باشد، استقراض هم کم و بیش وجود دارد.

منبع: روزنامه اعتماد

انتهای پیام/

انتهای پیام/